Votre revue financière d'octobre 2023

Considérations prudentes

Considérations prudentes

L’histoire de l’été 2023 est celle d’une économie américaine surpassant les attentes. La croissance annuelle du PIB américain est demeurée au-dessus du potentiel et est en voie d’y demeurer au 3e trimestre, portant les marchés boursiers à escompter un meilleur futur pour les profits, et les marchés obligataires à repousser les perspectives de baisses de taux d’intérêt.

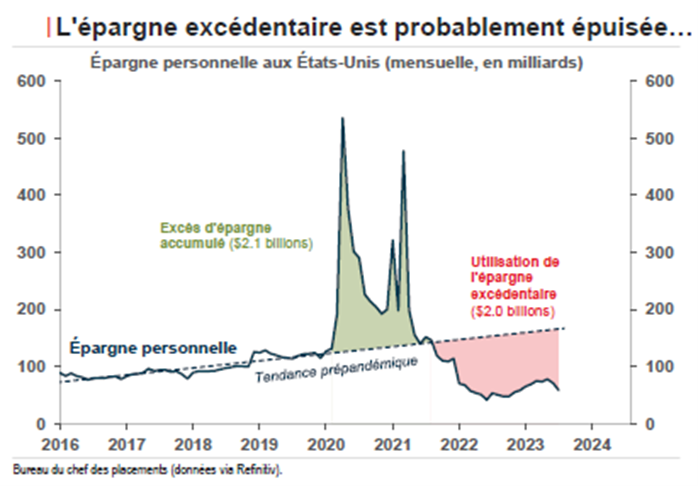

Visiblement, le support offert par la période prolongée de politiques monétaires et fiscales ultra-accommodantes perdure avec un marché de l’emploi toujours fort et un niveau de consommation soutenue. Or, dans les deux cas, on semble plutôt s’approcher d’un point tournant avec, notamment, l’excès d’épargne accumulé dans la foulée de la pandémie étant sur le point d’être épuisé.

Lors d’un ralentissement économique, on peut généralement compter sur la politique fiscale et monétaire pour en limiter la durée et initier une relance. Or, actuellement, le risque est qu’après en avoir visiblement « trop » fait en 2020-2021, les décideurs politiques se montrent susceptibles de réagir tardivement à la prochaine occasion.

Au Canada, l’histoire est légèrement différente. L’économie canadienne montre des signes de ralentissement, avec une stagnation1 de la croissance du PIB et un marché du travail qui s'affaiblit. Dans des circonstances normales, un trimestre de stagnation du PIB ne serait pas nécessairement préoccupant, mais l’explosion démographique actuelle change la donne, laissant présager que le discours combatif de la Banque du Canada pourrait ne pas correspondre aux conditions économiques actuelles.

Pendant ce temps, la situation en Chine semble toujours plus fragile malgré les récentes interventions du gouvernent : une bonne nouvelle pour l’inflation qui est toutefois symptomatique d’une économie mondiale en perte de vitesse.

1.La stagnation fait référence à peu d’activité, de croissance ou de développement économique. Cela implique que l’économie ne s’améliore pas et reste au point mort.

Revue des marchés au 30 septembre 2023

Revenu fixe

- Le mois de septembre a été difficile pour l’univers à revenu fixe canadien, la baisse de 2,6 % représentant le pire recul mensuel depuis avril 2022. Cette performance n’est pas spécifique au Canada, les obligations de la grande majorité des pays développés ayant affiché des pertes mensuelles importantes dans un environnement de forte remontée des taux obligataires à travers le monde. Ce recul mensuel porte la performance année à date du marché obligataire canadien à -1,7%.

- Plusieurs facteurs ont exercé de la pression à la hausse sur les taux obligataires : des chiffres d’inflation canadienne décevants, une Fed qui a indiqué vouloir rester restrictive encore plus longtemps, et enfin des émissions de dettes très volumineuses de la part du Trésor américain.

Marchés boursiers

- Après une première moitié d’année impressionnante, les actions américaines (S&P 5002) se sont repliées au troisième trimestre pour terminer le mois de septembre avec un rendement année à date de 13,1%.

- Dans un contexte de resserrement des conditions financières via la montée des taux d’intérêt, des prix de l’énergie et du dollar américain, les actions internationales (MSCI EAEO3) ont affiché un recul au cours du trimestre affichant désormais un rendement année à date de 7,6%, suivi des actions canadiennes (S&P/ TSX4) avec un rendement de 3,4% au cours de la même période.

- Malgré ces récents reculs, il est important de noter que les indices MSCI EAEO, S&P 500 et S&P/TSX affichent tout de même des rendements totaux non négligeables d’environ 27%, 22% et 11% respectivement depuis le creux d’octobre 2022.

Pétrole et or

- Face à la persistance des pressions sur l’offre et les inventaires, les prix du pétrole WTI5 ont grimpé pour un quatrième mois consécutif et ont atteint leur niveau le plus élevé depuis juillet 2022. Le prix d’un baril de pétrole se situait à 90,79$ (USD) pour terminer le mois de septembre, représentant une croissance de 13,1% année à date.

- Le prix d’une once d’or a quant à lui reculé au troisième trimestre, affichant ainsi une légère appréciation de 2,3% depuis le début de l’année.

Devises

- Le dollar américain s’est apprécié face au huard au troisième trimestre. Cependant, la paire USD/CAD est demeurée relativement inchangée depuis le début de l’année, clôturant le mois de septembre à 1,352 CAD par USD.

2. Les rendements du S&P500 et du MSCI EAEO sont exprimés en devise américaine.

3. L'indice MSCI EAEO est un indice boursier visant à mesurer le rendement des marchés boursiers des économies développées autre que celles des États-Unis et du Canada.

4. L'indice S&P/TSX est l’indice boursier canadien principal mesurant la performance de la bourse de Toronto.

5. Le West Texas Intermediate (WTI) Crude oil est le standard nord-américain pour la fixation du prix du pétrole.

Perspectives d’investissements

Sur une base prospective, l’élément déterminant pour les marchés risque surtout d’être l’évolution des intentions des banques centrales sur le plan de la politique monétaire. Pour l’heure, si une baisse rapide de l’inflation permettant d’éventuelles baisses de taux serait le meilleur scénario pour les marchés boursiers, celui-ci nous paraît peu probable. En effet, c’est plutôt une certaine stagnation – voire remontée – de l’inflation qui semble se profiler pour le reste de l’année, ce qui risque de contraindre les décideurs politiques à maintenir ouverte la possibilité de nouvelles hausses de taux d'intérêt ou du moins à conserver les taux directeurs à des niveaux plus élevés pour une période prolongée.

Pour le moment, nous jugeons que votre répartition d’actifs plus défensive est toujours adéquate. Nous augmentons graduellement la durée6 des portefeuilles obligataires, mais demeurons tout de même conservateur considérant le risque que le maintien d’un discours combatif des banques centrales mène les taux longs à s’accroitre dans la mesure où les risques de récession s’en verraient accentués.

6. La durée mesure la sensibilité de la valeur d'une obligation à la variation des taux d’intérêt en tenant compte de son échéance, de son rendement, de son coupon et de sa clause de remboursement anticipé. En règle générale, plus la durée est longue, plus la sensibilité aux taux d’intérêt est élevée.

Sur le plan géographique, nous continuons de sous-pondérer les actions internationales, pour qui la vigueur du dollar américain et la faiblesse de plus en plus apparente de l’économie chinoise sont des vents de face importants. D'autre part, le marché boursier canadien nous semble toujours un bon candidat à la surperformance, bénéficiant de valorisations déjà comprimées.

Pour la suite, nous aurons un œil attentif sur l'évolution des indicateurs économiques clés advenant le cas où un ajustement à votre portefeuille s'avérerait nécessaire.

N’hésitez pas à communiquer avec nous si vous désirez plus d’informations quant à nos perspectives et/ou sur le positionnement de votre portefeuille. Il nous fera un plaisir de réviser le tout à votre convenance.

Cordialement,

Cathy, Guillaume, Marc-Antoine et Inuk

514-871-3474