Votre revue financière d'octobre 2024

Atterrissage en douceur ?

Le troisième trimestre a apporté de bonnes nouvelles pour les investisseurs, avec des gains dans la majorité des classes d'actifs. Cependant, la volatilité sur les marchés boursiers a été plus prononcée qu'en début d'année. Malgré cela, plusieurs segments qui étaient en retard, comme les actions canadiennes et les secteurs plus défensifs, ont réussi à se redresser. Les obligations, quant à elles, ont bien performé pendant cette période.

Une hausse-surprise du taux de chômage a alimenté une grande partie de la volatilité au cours des mois d'été. Toutefois, avec l'inflation désormais « sous contrôle », la Réserve fédérale américaine (Fed) a réagi à l'affaiblissement du marché du travail en réduisant son taux directeur pour la première fois depuis 2020. Cela marque un changement vers une politique monétaire plus souple. Cette décision s'inscrit dans la lignée des mesures prises par d'autres banques centrales, notamment la Banque du Canada, qui a déjà réduit ses taux à trois reprises en réponse à un affaiblissement plus prononcé du marché de l'emploi et des pressions inflationnistes de notre côté de la frontière.

La réduction des coûts d’emprunt pourrait stimuler les investissements des sociétés et les bénéfices, ce qui pourrait faire grimper les cours boursiers. Les titres à dividendes sont particulièrement intéressants dans un contexte de taux d’intérêt moins restrictifs, car ils offrent à la fois une croissance potentielle du capital et un revenu stable. À mesure que les sociétés accèdent à des emprunts moins chers, elles augmentent souvent les rachats d’actions et les dividendes, ce qui soutient les cours boursiers.

En définitive, l’atterrissage d’un avion s’accompagne toujours d’un minimum de turbulences – ce pourquoi on nous demande de garder notre ceinture attachée ! – et les faits historiques incitent effectivement à la prudence. Toutefois, la posture de la Fed, les mesures de relance en Chine, et la baisse des prix de l’énergie augmentent les chances qu’une récession soit ultimement évitée.

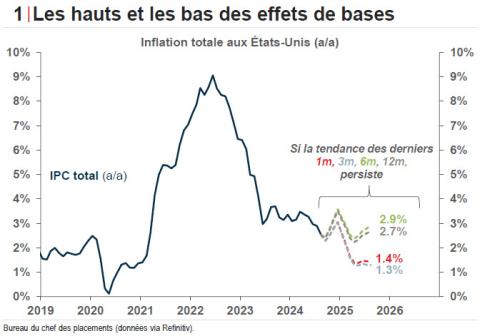

Bien entendu, le risque zéro n'existe pas, tandis que des effets de bases moins avantageux risquent de voir l’inflation annuelle rebondir lors des publications entre novembre et janvier prochain (voir graphique 1). Toutefois, nous sommes toujours d’avis que l’inflation ne sera pas l’enjeu critique au cours des prochains mois; c'est le marché de l'emploi qui le sera.

Revue des marchés au 30 septembre 2024

Revenu fixe

Les obligations canadiennes ont affiché des gains pour le cinquième mois consécutif, la classe d’actif profitant du cycle de baisses de taux entamé par la Banque du Canada au début de l’été.

Au cours des trois premiers trimestres de l’année, l’univers obligataire canadien (FTSE Univers obligataire canadien) affiche un rendement de 4,27%.

Marchés boursiers

L'environnement économique aura certainement été porteur pour les actions au cours du mois de septembre, les quatre régions boursières affichant des gains mensuels. Le sentiment des investisseurs a été soutenu par la baisse de taux « surdimensionnée » de la Fed.

Or, si on regarde le troisième trimestre dans son ensemble, ce sont les actions canadiennes du S&P/TSX1 qui figurent au top du palmarès, alors qu’étonnamment la dernière place appartient aux actions américaines (S&P 5002). Ce revirement de tendance, observé depuis le début de l’été, s’explique en grande partie par la sous-performance des secteurs technologiques américains (services de communication, technologies de l’information), qui ont réagi à des nouvelles macroéconomiques inattendues, comme les ajustements politiques au Japon et les tensions technologiques entre les États-Unis et la Chine.

Malgré tout, les actions américaines sont toujours en tête depuis le début de l’année avec un rendement de 22,1%. Le regain de 10,5% des actions canadiennes au troisième trimestre a permis à l’indice phare canadien d’afficher un rendement de 17,2% depuis le début de l’année, surperformant ainsi les actions internationales (MSCI EAEO2,3) qui affichent un rendement de 13,5% sur la même période.

Pétrole et or

L'orconservé son excellent momentum et terminé le trimestre avec une croissance de 27,5% depuis le début de l’année. Le prix du baril de pétrole (WTI1,4) a quant à lui enregistré un recul de de 17 % au T3, ce qui l’apporte en territoire négatif pour 2024 dans son ensemble (-4,4%).

Devises

Au sein des devises, le dollar canadien est resté relativement inchangé face au dollar américain au troisième trimestre et affiche désormais une croissance de 2,1% par rapport à son niveau du 31 décembre 2023.

1. L'indice S&P/TSX est l’indice boursier canadien principal mesurant la performance de la bourse de Toronto.

2. Les rendements du S&P500, du MSCI EAEO de l’or et du WTI sont exprimés en devise américaine.

3. L'indice MSCI EAEO est un indice boursier visant à mesurer le rendement des marchés boursiers des économies développées autre que celles des États-Unis et du Canada.

4. Le West Texas Intermediate (WTI) Crude oil est le standard nord-américain pour la fixation du prix du pétrole.

Perspectives d’investissements

Pour les mois à venir, bien que la baisse des taux d'intérêt alimente l'espoir d'un atterrissage en douceur de l'économie, les perspectives restent incertaines. La faiblesse des secteurs de la construction et de l'industrie manufacturière aux États-Unis, ainsi que la possibilité d'une nouvelle hausse du chômage, pourraient peser sur les dépenses des consommateurs, élément clé de la croissance économique.

Face à ce paysage économique changeant, les investisseurs doivent s'attendre à une période mouvementée. Les actions pourraient connaître une volatilité soutenue jusqu'en 2025, tandis que les banques centrales joueront le rôle de capitaines, ajustant le cap pour maintenir la stabilité.

Dans ce contexte, une allocation équilibrée entre actions et obligations reste la voie de la sagesse. Enfin, nous continuons de surpondérer les actions américaines, reflétant notre confiance dans la résilience du marché américain, mais nous demeurons attentifs à tout développement qui pourrait nécessiter un changement de direction.

Pour toute question ou pour échanger sur votre portefeuille, n’hésitez pas à nous joindre. Nous sommes à votre disposition pour vous accompagner dans cet environnement économique mouvementé.

Cordialement,

Cathy, Guillaume, Marc-Antoine et Inuk

514-871-3474